Fintech, cosa vogliono consumatori e risparmiatori italiani

Ultimo aggiornamento 22 Marzo 2019

Il processo tecnologico degli ultimi anni ha indotto un rapido cambiamento nelle abitudini dei consumatori.

Lo sviluppo di tecniche di intelligenza artificiale, i progressi nel campo della crittografia, la maggior diffusione degli apparecchi digitali sono alla base di questo progresso.

Solo in Italia la diffusione degli smartphone è passata dal 28% di cinque anni fa al 70% del 2016 secondo i dati di Google Consumer Barometer.

Tra i maggiori beneficiari di questo sviluppo vi è il settore finanziario.

Questo settore grazie soprattutto all’utilizzo dei big data ha potuto osservare migliaia di servizi innovativi, dando vita a un vero e proprio nuovo mercato: il fintech.

L’interesse per il fintech è andato fortemente crescendo negli ultimi tempi.

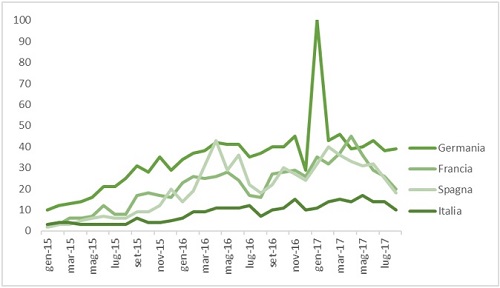

Osservando le tendenze di ricerca su Google nei principali paesi europei si rileva un evidente trend in aumento, che pur se con un certo gap rispetto a Germania, Francia e Spagna vede coinvolta anche l’Italia.

Grafico 1. Interesse per il fintech sul web

(massimo interesse=100)

Fonte: elaborazioni BEM Research su dati Google Trends.

Per gli utenti interessati ad app di tipo finanziario, da utilizzare sugli smartphone, il passaggio fondamentale è quello di entrare virtualmente in uno dei due principali store diffusi a livello globale, Google Play e Apple Store, per poi navigare all’interno della categoria “finanza”.

A guardare la classifica delle app più popolari su Google Play nella categoria finanza troviamo Postepay, Intesa Sanpaolo Mobile, BancoPosta, PayPal e PosteID.

Anche nell’Apple Store, categoria finanza, Poste Italiane ha un’ottima presenza con l’app Postepay e BancoPosta, mentre oltre a Unicredit e Intesa Sanpaolo compare anche PayPal, ad evidenza di come lo sviluppo del fintech coinvolga anche nel nostro paese operatori extra-bancari.

Gli istituti di credito tradizionali, oltre a subire la concorrenza di nuovi e agguerriti operatori specializzati nel settore digitale, devono prestare una sempre maggiore attenzione al rapporto con la clientela nel mondo virtuale.

In alcuni commenti negativi si evince che il mal funzionamenti delle applicazioni può addirittura portare alla decisione di cambiare banca, condizionando anche tutti quei clienti potenziali che su quei commenti formano una loro opinione.

Per altro le persone tendono a scrivere recensioni molto più lunghe quando hanno qualcosa di negativo da dire; nel caso in cui la recensione sia positiva si limitano, invece, più spesso, a singoli aggettivi quali: fantastica, ottima, facile da usare.

Il problema che appare più fastidioso e che induce l’utente a utilizzare aggettivi come “vergogna”, “ridicolo”, “schifo”, è il crash dell’applicazione. Molti utenti pongono, però, anche numerose domande su sicurezza e affidabilità palesando l’interesse per i propri dati personali.

Tra le funzionalità che gli utenti si aspettano di base di un’applicazione in questo settore c’è, in primis, la possibilità di avere sempre sotto controllo i movimenti della carta di credito.

La parola chiave “controllo” infatti ricorre spesso sia nei commenti positivi sia in quelli negativi.

Tra le app che rientrano nella categoria finanza in entrambi gli store, performano sempre meglio quelle dedicate alla gestione budget, che grazie a elementi visuali subito riconoscibili, come grafici a torta e simili, indicano i livelli di spesa.

Sostanzialmente quelle applicazioni che si “comportano” come fossero un assistente virtuale in grado di tenere a bada gli istinti di shopping sono particolarmente gradite ai più.

Il ruolo delle applicazioni mobile in questo settore è potenzialmente molto più importante di quanto si possa pensare.

Potrebbero essere proprio le applicazioni mobile fintech a colmare le lacune in fatto di conoscenza in campo finanziario in Italia, assumendo esse stesse un compito formativo e informativo.